Bei Lebensversicherungen sind die Zusagen der Versicherher hoch – zu hoch angesichts der Finanzkrise?

Die Kursverluste an den Börsen haben die deutschen Lebensversicherungen in Not gebracht.Wie schlimm sie sich in der Krise befinden, wird allerdings verschwiegen. Die Versicherer haben Probleme, ihre in der Vergangenheit hoch gegriffenen Zusagen an die Kunden zu erfüllen.

„Wir haben uns an der Börse verspekuliert“,

so die Aussagen der Versicherer. Dabei kommt die ganze Dramatik ans Tageslicht. Deutsche Lebensversicherer haben bis Ende der 90er Jahre nur 20 Prozent des Anlagekapitals in Aktien investiert. Da andere Produkte in den Jahren von 1985 – 2000 höhere Renditen erzielt haben, kamen die Versicherer in Zugzwang und legten deshalb verstärkt Geld an der Börse an, und zwar bis zur gesetzlich erlaubten Höchstgrenze von 35 Prozent, in der Hoffnung auf höhere Renditen.

Falsches Kapitalanlagemanagement wird ihnen vorgeworfen, weil sie selbst viel zu spät auf den Börsenzug aufgesprungen sind. Auch bei vermeintlich professionellen Kapitalanlegern passieren diese besorgniserregenden Fehler – pro zyklisches Handeln. Es dürfte sich mittlerweile herumgesprochen haben, dass der Einstieg an der Börse mehr Sinn macht, wenn die Kurse im Keller sind, weil dann Kurssteigerungspotential vorhanden ist, und nicht, wenn die Kurse überteuert sind. Ein weiterer Fehler war, dass die deutschen Lebensversicherer nicht erkannt haben, zu einem günstigen Zeitpunkt im Jahre 2000 aus der Börse auszusteigen. Britische Lebensversicherungen machen dies seit über 175 Jahren besser. Es wurden deutlich höhere Renditen erwirtschaftet und dies über verschiedene Krisenzeiten, wie z.B. die beiden Weltkriege.

Inzwischen ist hierzulande bei zwei Lebensversicherungen der Ernstfall eingetreten. Sie werden von der Auffanggesellschaft „Protektor“ weitergeführt, die für Not leidende Versicherungen gegründet worden ist.

Ursprünglich sollten sich Protektor alle Versicherer anschließen und mit entsprechendem Kapital ausstatten, dass die Verträge von Not leidenden Versicherungen fortgeführt und bei Ablauf ausbezahlt werden können. Weit gefehlt. Einige Versicherer können nicht einmal dieses Kapital für Protektor aufbringen. Es wird somit dem Deckungskapital aller Versicherten entnommen. Dies ist ein weiterer Grund, warum die Ablaufleistungen für die Kunden niedriger werden. Zu allem Übel wird ab 2004 der Rechnungszins für neu abgeschlossene Verträge von derzeit 3,25 % auf 2,75 % nochmals reduziert. Dieser Garantiezins gilt nur für den Sparanteil und nicht für den monatlichen Beitrag. Alles, was darüber ausbezahlt wird, sind Überschüsse und Schlussgewinne, und ob die für die nächsten Jahre erwirtschaftet werden, darf bezweifelt werden. (Quelle: FINANZEN 09.2002)

Im Zuge einer anlegergerechten Beratung ist darauf hinzuweisen, dass nur ein Anbieter mit hoher Finanzkraft ausgewählt werden soll. Eine Liste hierzu kann angefordert werden.

„Das sicherste an der Rente

ist die Versorgungslücke“

Beispiel: Lebensversicherung zur Altersvorsorge

Ein Kunde hat vor 10 Jahren eine Kapitallebensversicherung über eine Laufzeit von 30 Jahren abgeschlossen. Der monatliche Betrag betrug damals umgerechnet 200 Euro. Bei Abschluss der LV wurde eine Prognoserechnung vorgelegt, in der mit einem Zinssatz von 7 Prozent kalkuliert wurde. Die damals genannte Ablaufleistung beträgt in Euro umgerechnet rund 234.000 Euro.

Nun teilt die Versicherungsgesellschaft mit, dass sich die Ablaufleistung auf voraussichtlich 163.000 Euro reduziert. Das entspricht einem effektiven Zins von 5 Prozent. Um die fehlenden 71.000 Euro in den verbleibenden 20 Jahren anzusparen, bei einem angenommenen effektiven Zins von ebenfalls 5 Prozent, ist eine zusätzliche monatliche Rate von ca. 175 Euro nötig.

Bei einer Baufinanzierung mit 234.000 Euro Darlehen und einer durch die Probleme der Lebensversicherer reduzierten Ablaufleistung von nur 163.000 Euro fehlen am Ende wieder 71.000 Euro. Um hier nicht im Alter Restschulden zu haben, ist rasches Handeln angesagt.

Den Unternehmer dürfte ganz besonders die Thematik Pensionszusagen interessieren, die über eine KLV rückgedeckt sind. Dabei können große Probleme bei der Ausfinanzierung der Renten für die Versorgungsberechtigten auftreten. Dies kann u.U. zu starken Liquiditätsengpässen führen (Basel II muss beachtet werden). Im extremen Fall kann es sein, dass das Unternehmen nicht an den Nachfolger übergeben oder nicht verkauft werden kann.

Ergebnis: Die schlechteste Entscheidung ist, nicht zu reagieren. Denn wenn man ein Jahr später beginnt, die drohende Versorgungslücke anzusparen, sind bereits 189 Euro nötig. Zwei Jahre später 205 Euro und bei drei Jahren 223 Euro.

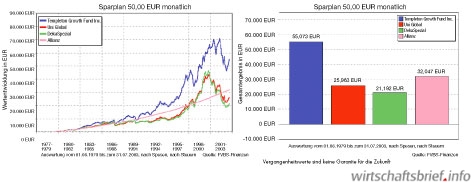

Lösungsvorschläge: Verkauf der Kapitallebensversicherung, Umstellung der Baufinanzierung, Änderung der Rückdeckungsform bei betrieblicher Altersvorsorge, Anlage in lukrativere und innovative Kapitalanlagen, usw.